Kısacası, lira cinsi KKM Hazine’de iken doğrudan bütçeye bir yük getiriyordu. TCMB’ye geçince ise bu sefer dolaylı yoldan bir yük (bütçeye daha az kâr aktarımı ya da uç durumda hiç aktarılamaması) getiriyor. Bu durumda, tuzu kuru KKM sahibine bütçeden önemli bir gelir transferi yapılmış olunuyor; gelir dağılımını bozucu bir politika olarak karşımıza çıkıyor bu sefer KKM. Hangi ülkede? Çalışanların yarısından fazlasının asgari ücrete çalıştığı ve asgari ücretin dört kişilik bir ailenin açlık sınırın altında olduğu ülkede.

*****

Prof.Dr. Fatih ÖZATAY

✔Lira cinsi KKM, Hazine’de iken doğrudan bütçeye yük getiriyordu. TCMB’ye geçince bu sefer dolaylı yoldan yük getiriyor. Tuzu kuru KKM sahibine bütçeden önemli bir gelir transferi yapılınca gelir dağılımını bozucu bir politika olarak karşımıza çıkıyor. Hangi ülkede? Çalışanların yarısından fazlasının asgari ücrete çalıştığı ülkede.

✔ Süreç içinde enflasyon kontrolden çıktı. ‘Resmi’ enflasyon tanımlaması ile tanıştık. Alternatif enflasyon verileri yayınlanmaya ve kullanılmaya başlandı. Yıllardır yayınlanan ama daha önceleri dikkat etmediğimiz İTO enflasyonu çok kullanılır oldu.

✔ KKM’nin ne günahı var” diye sorabilirsiniz enflasyonun patlamasında. Çok günahı var. Evet, para politikasının saçmalaması nedeniyle enflasyon patladı, KKM de o nedenle ortaya çıktı. Ama o saçma para politikasının sürmesi KKM sayesinde oldu.

Kur Korumalı Mevduat (KKM) uygulamasına geçileceği açıklandıktan yaklaşık iki hafta sonra -11 Ocak 2022’de -şöyle bitiyor gazetemizdeki yazım: “Türkiye ekonomisinin ‘yüksek faiz-yüksek kur-yüksek risk’ gibi çok önemli bir derdi var… Bu sonuca yol açan nedenlerle mücadele etmedikçe, geliştirilen yeni finansal ürünlerin olumlu etkilerinin geçici olması ve ileride başka yeni sorunlar doğması riski var. İkisini vurgulamak isterim. Birincisi, kur korumalı mevduat sisteminde Hazine önemli bir risk alıyor… Şimdi bir de bu sistem nedeniyle ‘potansiyel’ ek döviz borcu ediniyor. Bütçe, olası kur artışlarına karşı hassaslaşıyor. İkincisi, bu sistemin devreye girmesine yol açan neden orta yerde duruyor…”

Eylül 2021’de ne olmuştu?

O yazı yazıldıktan sonra köprünün altından çok su aktı. Hem döviz cinsinden hem de lira cinsinden KKM sonunda TCMB’nin kucağına bırakıldı. Nereden çıkmıştı KKM? “Para politikasının saçmalamasının bir sonucu olarak ortaya çıktı” dersem haksızlık yapmış olmam; olmayacağım kesin de sonraki aşamada KKM’nin yarattığı sorunlar dikkate alındığında çok mu hafif kalır ‘saçmalama’ tanımlaması?

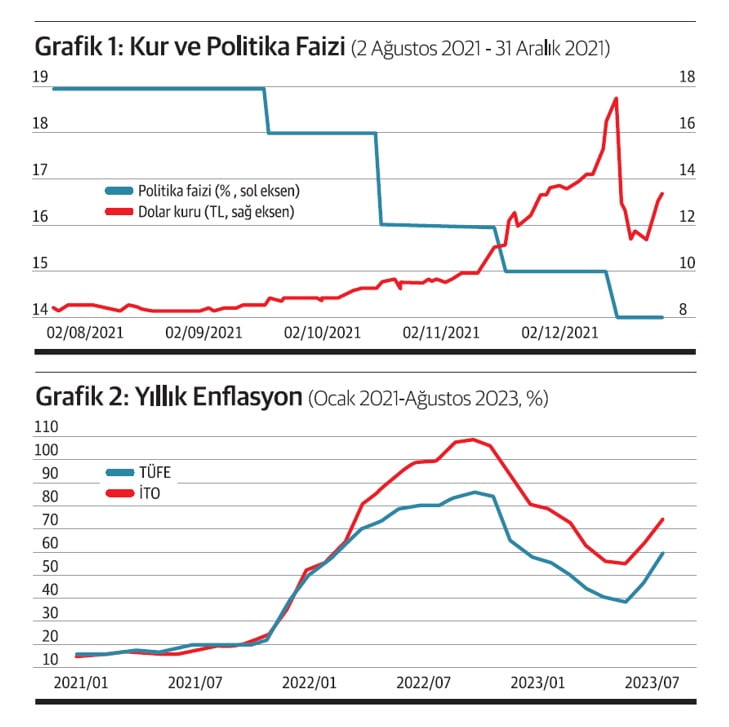

Bakın, 23 Eylül 2021’de politika faizinin durup dururken yüzde 19’dan yüzde 18’e düşürüldüğü Para Politikası Kurulu (PPK) toplantısından sonra yayınlanan basın duyurusunda ne demiş TCMB: “Enflasyonda son dönemde gözlenen yükselişte; gıda ve ithalat fiyatlarındaki artışlar ile tedarik süreçlerindeki aksaklıklar gibi arz yönlü unsurlar, yönetilen/yönlendirilen fiyatlardaki artışlar ve açılmaya bağlı talep gelişmeleri etkili olmaktadır. Bu etkilerin arızi unsurlardan kaynaklı olduğu değerlendirilmektedir. Diğer taraftan, güçlü parasal sıkılaştırmanın krediler ve iç talep üzerindeki yavaşlatıcı etkileri devam etmektedir. Parasal duruşun sıkılığı ticari kredilerde öngörülenin ötesinde daraltıcı etki yapmaya başlamıştır… Bu çerçevede para politikası duruşunda güncellemeye ihtiyaç bulunduğu değerlendirmesi yapılmış ve politika faizinde indirim yapılmasına karar verilmiştir.”

Yani, enflasyon yükseliyor ama yükselişin arkasındaki nedenler geçici, merak etmeyin siz; para politikası sıkı diyor. Hangi ortamda diyor bunları ve politika faizini 1 puan düşürüyor? Enflasyon hedefi yüzde 5 iken, kararı aldığı sırada bilinen en son tüketici enflasyonu (Ağustos 2021) yüzde 19,3 olarak gerçekleşmişken, Temmuz sonunda yayınladığı yılın üçüncü Enflasyon Raporu’nda 2021 sonu enflasyon tahminini bir önceki rapora göre 2 puan artırmışken ve kendi yaptığı ankette 2021 sonu için piyasa katılımcılarının beklediği enflasyon Ocak ayında yüzde 11,2 iken Eylül ayında (karardan önce) yüzde 16,7’ye yükselmişken. Valla tüm bu veriler ortadayken, düşürüyor işte faizi. Bir de enflasyonun yükseldiğini de not ediyor. Edebiliyor.

Son sürat krize…

Sadece Eylül 2021 toplantısında düşürse politika faizini neyse. Ekim, Kasım ve Aralık aylarında da faiz düşüşü sürüyor. 16 Aralık 2021’deki PPK toplantısında alınan kararla politika faizi yüzde 14’e indiriliyor. Hangi ayda? Enflasyon hedefinin yüzde 5 olduğu, karar alınırken bilinen son tüketici enflasyonun (Kasım 2021) yüzde 21,3’e yükseldiği, piyasa katılımcılarının yılsonu enflasyon tahminlerini bu sefer yüzde 21,4’e yükselttikleri ayda. Valla, oluyor işte; düşürdüm deyip düşüyor politika faizi. Ama döviz kuru olduğu yerde durmuyor elbette. Ağustos sonunda bir dolar 8,3 lira iken 30 Kasımda 12.95’e 20 Aralık’ta ise 17.49’a sıçrıyor (Grafik 1).

Gidişat çok kötüydü; tam teşekküllü bir krizin eşiğindeydik. TCMB’nin yoğun döviz satışı da kurdaki çılgın yükselişi durduramıyordu. İşte hem KKM burada devreye girdi hem de yoğun döviz müdahalesi yapıldı. Kur, bir miktar sakinleşti ve Aralık ayının son gününü 13,4’te kapadı. Kısacası, Eylül 2021’de başlayan saçma para politikası döviz kurunu dört aydan kısa bir sürede tam yüzde 61,4 oranında sıçratmış oldu. Yüklü müdahaleye ve KKM’nin devre kesici rolüne rağmen. ‘Devre kesici’ derken, yazının başlangıcında alıntıladığım eski yazımda sözünü ettiğim ‘geliştirilen yeni finansal ürünlerin olumlu etkileri’ni kastediyorum. Kurdaki sıçramayı durduruyor; bu anlamda olumlu ve ‘devre kesici’. Düzgün bir ekonomi politikasına geçiş için size bir nefes aldırıyor; çok kısa süreliğine. O süreyi kullandınız kullandınız, yoksa o tarihten itibaren başımıza gelen geliyor.

Başımıza gelenler

Sonrası malum. Ne olursa olsun döviz kurundaki artma eğilimini durdurma çabaları. Bankaların ve şirketlerin dövize erişimini kısıtlama kararları. Seçime doğru yüreğimizin ağzımıza gelmesi… İkili kur sisteminin hortlaması. Bunları çok uzatmaya gerek yok bu yazı açısından. Çok daha önemlisi şu: Süreç içinde enflasyon kontrolden çıktı. ‘Resmi’ enflasyon tanımlaması ile tanıştık. Alternatif enflasyon verileri yayınlanmaya ve kullanılmaya başlandı. Yıllardır yayınlanan ama daha önceleri dikkat etmediğimiz İTO enflasyonu çok kullanılır oldu. 2022’de Arjantin ile en yüksek enflasyon liginde dördüncülüğü paylaştık. 2023’te Arjantin üçüncülüğe yükseliyor, biz ise beşincilikte kalacağız gibi görünüyor. Grafik 2’de hem İTO enflasyonu hem de ‘resmi’ enflasyon yer alıyor. Bir parantez: Haksızlık yapmayarak olumlu bir gelişmeyi not edeyim. Hem Temmuz hem de Ağustos (aylık) enflasyonu verisinde TÜİK ya da İTO arasında bir fark yok. Hatta ENAG’ın Ağustos ayı enflasyonu da benzer.

Lira cinsi KKM’nin maliyetleri

Geçtiğimiz hafta KKM’nin ‘maliyeti’ hakkında bir tartışma fırtınası koptu. Ege Cansen’in Sözcü gazetesinde kaleme aldığı bir yazı tetikledi bu tartışmayı. O yazı hakkında bir şey yazmak istemiyorum. Kendi penceremden KKM’nin nasıl göründüğüne odaklanacağım. Ama zaten yazımın başından belli oldu; berbat görünüyor benim penceremden bakınca. KKM’yi yaratan kararlar patlattı enflasyonu. “KKM’nin ne günahı var” diye sorabilirsiniz enflasyonun patlamasında. Çok günahı var. Evet, para politikasının saçmalaması nedeniyle enflasyon patladı, KKM de o nedenle ortaya çıktı. Ama o saçma para politikasının sürmesi KKM sayesinde oldu; sadece sürmekle kalmadı, saçmalama dozu iyice arttı. Sıçrayan enflasyona rağmen politika faizi Mayıs 2022’den itibaren tekrar düşürülmeye başlandı. Son indirim Şubat 2023’te yapıldı ve politika faizi yüzde 8,5’e geriledi. Dolayısıyla, KKM’nin esas maliyeti sıçrayan enflasyon oldu.

Bütçeden ödenen kur farkları

Bu noktanın altını çizdikten sonra, gelin şu ‘maliyet’ işinin kalanına bakalım. Önce lira cinsinden KKM’yi ele alayım. Temmuz ayına kadar lira cinsinden KKM’nin yükü Hazine’nin omuzlarındaydı. Bankalar KKM hesabı açanlara lira cinsinden bir faizi -ki politika faizine çok yakın bir düzeyde belirleniyordu- garanti ediyorlardı. Vade sonundaki döviz kurunun vade başındaki döviz kuruna kıyasla artış oranı bu faizin üzerinde kalıyorsa, kur artışı ile faiz arasındaki farkı Hazine mevduat sahibine aktarmak üzere mevduat sahibinin bankasına transfer ediyordu. Dolayısıyla, kur riski Temmuz 2023’e kadar Hazine’nin, yani bütçenin üzerindeydi. Eski TCMB Araştırma Genel Müdürü ve DPT uzmanı Zafer Yükseler, bütçeye olan bu maliyeti pazar günü bloğunda yayınladı. Buna göre, kur farkı ödemelerinin bütçeye yükü Ocak 2022 – Temmuz 2023 döneminde tam 152 milyar lira oldu. Dönemin GSYH’sinin (son altı çeyreğin toplamının) yüzde 0.60’ı kadar bir yük gerçekleşti dolayısıyla.

Parasal genişleme ve repo geliri düşüşü

Peki, lira cinsi KKM, TCMB’ye devredilince ne oldu/ne olacak? Kur farkından doğan ödeme yükümlülüğü artık TCMB’nin. TCMB’nin analitik bilançosunda şunu göreceğiz. Kur artışı KKM hesabına ödenen faizden yüksek olduğu sürece, aradaki farkı TCMB ödeyeceği için varlık tarafında ‘diğer kalemler’ hesabı ödenecek tutar ne kadar ise o kadar artacak. Karşılığında ise para tabanı yükselecek. Farklı bir ifadeyle, TCMB zarar yazacak ve parasal genişleme yaşanacak. Oysa lira cinsi KKM hesabı Hazine’de kalsaydı ya da bu işe hiç girişilmeseydi bir parasal genişleme olmayacaktı.

Peki, bunun ‘maliyeti’ ne? Birkaç maliyet unsurunu bir çırpıda saymak mümkün. Birincisi, çoğu ülkede olduğu gibi 2010 ortalarından itibaren Türkiye’de de bankacılık sisteminin fon açığı var. Bu açığı TCMB karşılıyor. TCMB’nin politika faizi -ki haftalık repo faizi- bankalara verdiği bu fonlar karşılığında aldığı faiz. Sistem şöyle çalışıyor. Belli aralıklarla TCMB haftalık repo ihaleleri açıyor. Bankalar bu ihalelerde (kullanılan ihale yöntemine göre) TCMB’den borçlanıyorlar. Bu borçları karşılığında teminat olarak TCMB’ye devlet tahvili veriyorlar. Vade bitiminde -genellikle bir hafta sonra- bu işlemin tersi gerçekleşiyor; TCMB bankaların vade başında teminat olarak kendisine verdikleri tahvilleri bankalara geri veriyor, bankalar da aldıkları fonları TCMB’ye geri ödüyorlar. Arada TCMB’nin faiz kazancı var.

Dolayısıyla, TCMB bu işlem karşılığında kâr yazıyor. Bir sonraki yıl ise elde ettiği kârın bir kısmını ana ortağı olan Hazine’ye aktarıyor. Para tabanının (emisyon ve bankaların TCMB’deki zorunlu ve serbest mevduatlarının toplamı) artması demek, bankacılık sitemindeki fon miktarının artması ve dolayısıyla bankaların TCMB’den (KKM’nin olmadığı duruma kıyasla) daha az borçlanmaları demek. Doğrudan TCMB’nin Hazine’ye aktaracağı kârı azaltan bir durum söz konusu. Lira cinsi KKM macerası artarak sürse ve kur artışı da KKM sahibine bankaların ödediği mevduat faizinden yüksek olsa, öyle bir an gelebilir ki, bankacılık sisteminde fon fazlası oluşabilir. Bu durumda, TCMB o fon fazlasını çekmek için sürekli ‘ters repo’ yapmak zorunda kalır. Yani bankalara bir faiz ödeyerek onlardaki fazla likiditeyi çeker. Repo işleminin tam tersi. Bu durumda TCMB zarar yazar.

Kısacası, lira cinsi KKM Hazine’de iken doğrudan bütçeye bir yük getiriyordu. TCMB’ye geçince ise bu sefer dolaylı yoldan bir yük (bütçeye daha az kâr aktarımı ya da uç durumda hiç aktarılamaması) getiriyor. Bu durumda, tuzu kuru KKM sahibine bütçeden önemli bir gelir transferi yapılmış olunuyor; gelir dağılımını bozucu bir politika olarak karşımıza çıkıyor bu sefer KKM. Hangi ülkede? Çalışanların yarısından fazlasının asgari ücrete çalıştığı ve asgari ücretin dört kişilik bir ailenin açlık sınırın altında olduğu ülkede.

Kısa vadeli avans hortluyor mu?

Peki, lira cinsi KKM’nin maliyeti bitti mi? Hiç biter mi? Mayıs 2001’de TCMB’nin yasasında önemli değişiklikler yapılmıştı. Bunların en önemlilerinden biri de TCMB’nin Hazine’ye kredi (kısa vadeli avans) açmasının yasaklanmasıydı. Hangi ülkenin merkez bankasının yasasında böyle bir madde varsa, o ülkenin merkez bankasının ‘ekonomik açıdan bağımsız’ olduğu kabul edilir. Bu yasaklayıcı maddenin çoğu merkez bankasının yasasında yer almasının temel bir nedeni var. Şu: Özellikle yüksek enflasyonların arkasında bütçe açıklarının merkez bankasından kredi alınarak finanse edilmesi olduğunu gösteren çok sayıda kuramsal ve ampirik çalışma var. Hazine’nin merkez bankasından kredi alması demek parasal genişleme demek. Mesela bu kredi alma işlemi yasak olmasaydı, TCMB’nin analitik bilançosunda şu yaşanacaktı: Varlık tarafında TCMB’nin Hazine’den alacağı (Hazine borçları kalemi), açtığı kredi kadar artacaktı. Yükümlülük tarafında ise aynı miktarda para tabanı yükselecekti. Dikkatinizi çekerim; lira cinsi KKM de aynı sonuca yol açıyor. Para tabanı artıyor. Ama ‘maliyet’ açısından şu da çok önemli. Temmuz ayında lira cinsi KKM’nin Hazinenin kucağından alınıp TCMB’nin kucağına bırakılması, özü itibarıyla kısa vadeli avans uygulamasını hatırlatıyor. Politikacının kulağına kar suyu kaçması olasılığını ortaya çıkarıyor: “Ya demek ki bütçe yükü TCMB’ye devredilebiliyormuş”. Aman kimse duymasın.

Vergi muafiyetleri ve alınmayan opsiyon primleri

Hem lira cinsi KKM hem de döviz cinsinden KKM için bazı vergi muafiyetleri getirilmişti. Dolayısıyla vergi kaybı maliyeti de söz konusu. Yine Zafer Yükseler’in blogundaki yazıdan alıntı yapayım. Bu kayıpları üç ana başlıkta topluyor Yükseler: ‘TCMB’nin ödeyeceği kurumlar vergisinde -düşen kârı- nedeniyle azalma’, ‘KKM hesaplarının stopaj kesintisinden muaf tutulmaları’ ve ‘dövizden KKM’ye geçen şirketlerin KKM’den elde ettikleri kambiyo kârlarının vergiden muaf tutulması’. Ocak 2022 – Temmuz 2023 dönemi için ikinci kalemden gelen maliyetin yaklaşık 10 milyar lira, üçüncüden gelenin ise yaklaşık 72 milyar lira olduğunu hesaplıyor. İlk kalemden gelen için bir hesap yapmıyor, kur farkı ödemelerinin onu kapsayacağını kabul ediyor. Dolayısıyla, Hazine’nin kur farkı ödemeleri ile kaybettiği vergi gelirlerini alt alta topladığınızda bu maliyet 234 milyar lira olarak karşımıza çıkıyor (altı çeyrekteki GSYH’nin yüzde 0.92’si). Bir daha altını çizeyim; buna TCMB’nin kaybettiği repo gelirleri nedeniyle bütçeye aktaracağı kâr payının düşmesinin etkisi dâhil değil.

Bir de opsiyon primi meselesi var. KKM’de mevduat sahibine bedava bir opsiyon verilmiş olunuyor. Kur artışı faiz kadar değilse, mevduat sahibi faizi alıp cebine koyuyor. Yok, kur artışı faizden yüksekse hem faiz getirisini alıyor hem de kur farkını. Bu bir opsiyon ve bu opsiyonu (sigortayı) alan mevduat sahibinin aslında bir prim ödemesi gerekiyor. Oysa ne Hazine ne de TCMB (şimdi hepsi TCMB’de) böyle bir prim kesintisi yapıyor. Bu konuda daha ayrıntılı açıklama isteyenler X’de (eski twitterda) @VeFinans ile @e507 adlı hesapların gönderilerine ve Ömer Rıfat Gencal’ın Politikyol’da 16 Ağustos 2023’te yayınlanan ‘Geleceğimizi Yutmayı Bekleyen Ürün: Kur Korumalı Mevduat’ başlıklı yazısına bakabilirler.

Döviz cinsi KKM: Daha başlangıçta parasal genişleme

Geçen hafta asıl patırtı döviz cinsinden KKM üzerinde koptu. Çok sayıda X mesajı atıldı. Gelin döviz cinsi KKM’nin TCMB’nin analitik bilançosunda yarattığı hareketlere daha yakından bakalım. Ama önce bir uyarı yapayım. Yazının bundan sonraki kısmı teknik ve de bir miktar sıkıcı. İsteyen doğrudan yazının sonundaki ‘kıssadan hisse’ başlığına atlayabilir.

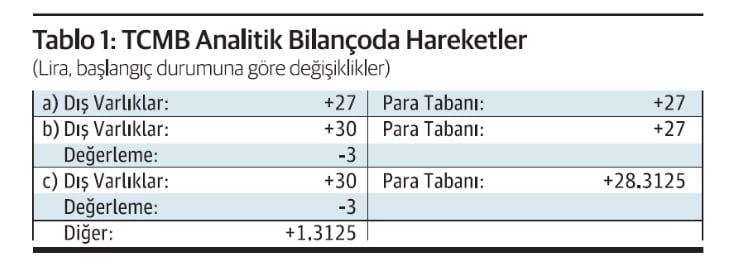

Şöyle bir durumu ele alalım. Eylül ayı başında bir dolar 27 lira olsun ve dövizden KKM’ye geçenlere (politika faizi kadar) yıllık yüzde 25 faiz önerilsin. Bu durumda üç aylık mevduatın faiz getirisi yüzde 6.25 olacak. Y bankasının müşterisi bankasında 1 dolarlık üç ay vadeli KKM hesabı açsın. Banka müşterinin dövizini TCMB’ye aktarmakla yükümlü (cari kurdan -27 liradan- TCMB dövizi satın alacak). Bu durumda TCMB’nin analitik bilançosunun varlık tarafında ‘dış varlıklar’ kalemi (kabaca döviz rezervi) 1 dolar karşılığı olan 27 lira kadar artacak. Karşılığında bilançonun yükümlülük tarafında ‘para tabanı’ (bunun alt kalemi olan bankaların TCMB’de tuttukları serbest ve zorunlu mevduat) 27 lira yükselecek. Bu işlemi ve bundan sonrakileri meraklısı için Tablo 1’in ‘a’ paneli altında (başlangıç durumuna göre + ya da – değişiklikler olarak) gösteriyorum.

Dikkat: Daha işlemin başlangıcında para tabanı arttı. Evet, karşılığında döviz rezervi de yükseldi TCMB’nin ama sonuçta yukarıda lira cinsi KKM’nin maliyetini tartışırken altını çizdiğim gibi repo gelirinde azalışa yol açacak para tabanındaki bu artış. Üstelik bu artışta daha kur farkı ödemesi nedeniyle para tabanının artacak kısmı yok. Ve yine üstelik kur farkı ödemesine kıyasla bu artış çok daha fazla.

Döviz cinsi KKM: Döviz müdahalesi yok, üç ay sonrası

Önemli bir varsayım yapıyorum: kendine gelen dövizi ‘gözü gibi koruyor’ TCMB; satmıyor. Üç ay sonra -Aralık başında- bir dolar 30 liraya çıksın. İki değişiklik olacak TCMB bilançosunda. Birincisi, varlık tarafında artık 1 dolarlık dış varlık artışının karşılığı 27 değil 30 lira. 30 lira ile 27 lira arasındaki fark, kur artışından doğan ‘kâr’ olarak ‘değerleme’ hesabına eksi 3 lira olarak yansıyacak. Para tabanında şimdilik ek bir değişiklik yok (Tablo 1, ‘b’ paneli). İkincisi, üç aylık kur artışı (yüzde 11,1), üç aylık mevduat faizinden (yüzde 6.25) yüksek olduğu için aradaki farkı TCMB bankaya, banka da müşterisine (üzerine faiz getirisini de ekleyerek) ödeyecek. 1 dolarlık hesap için bu durumda TCMB bankaya 0.0486 * 27 lira (1.3125 lira) ödeyecek. Bunun analitik bilançoya yansıması şöyle: Varlık tarafında kâr-zararın yer aldığı ‘diğer’ kalemi ve karşılığında para tabanı 1.3125 lira artacak (Tablo 1, panel ‘c’).

Böyle bakıldığında olan şu: TCMB’nin dış varlığı 1 dolar arttı. Döviz varlığının lira değerinin artmasından 3 lira kâr, mevduat bankasına yaptığı kur farkı ödemesinden ise 1.3125 lira zarar yazdı. Salt böyle bakıldığında, bu işin TCMB’ye bir maliyeti olmadığı gibi, kur artışının dış varlıklarında yol açtığı kur geliri artışının bankaya yaptığı kur farkı ödemesinden daha fazla olması nedeniyle kârlı çıktığı bile söylenebilir.

Ama durun bir dakika. Mademki kâr/zarara giriyoruz, para tabanındaki artış nedeniyle TCMB’nin repo gelirindeki azalmayı da dikkate almalıyız. Bu parasal genişlemenin olmadığı duruma kıyasla TCMB (kabaca) 28.3125 * 0.0625 = 1.77 lira repo gelirinden mahkum kalacak; Hazine’ye bu kadar daha az kâr payı aktaracak. Bu 1.77 liranın 1.6875 liralık kısmı (27*0.0625= 1.6875) ilk üç ayın sonunda gerçekleşecek. Dikkat ederseniz TCMB’nin değerleme hesabına yazdığı kâr 3 lira iken kur farkı ödemesi (1.3125) ve mahrum kaldığı faiz gelirinin (1.6875) toplamı da 3 lira. TCMB ilk üç ayın sonunda ne kâr ne de zarar yazdı. Yine bitmedi. Kur farkı ödemesinden doğan para tabanı artışını da birinci üç ayın sonundan itibaren dikkate almalıyız. O nedenle (1.3125*0.0625=0.082 lira) kadar faiz gelirinden daha mahrum kalıyor çünkü TCMB. Sonuçta altı aylık bir dönem dikkate alındığında TCMB 0.082 lira zarar yazıyor. Buna karşılık denilebilir ki, döviz rezervindeki artışı en yüksek kredi notlu ülkenin tahvilini satın alarak değerlendirebilir TCMB. Buradan doğan bir faiz gelirini de dikkate almak gerekir. Evet, bu da doğru… Sonuçta, döviz rezervindeki artışın üzerine yattıysa (dövizi satmadıysa) TCMB, üç aşağı beş yukarı başa baş oluyor, ne kâr var ne de zarar.

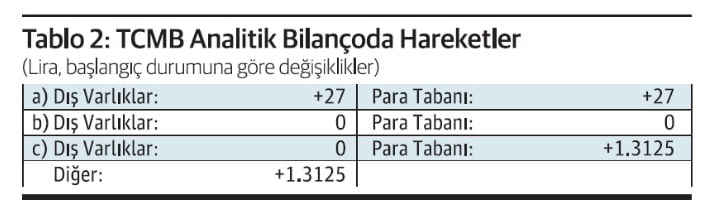

Döviz cinsi KKM: Döviz müdahalesi var, üç ay sonrası

Ama KKM işi neden çıkmıştı? Kurdaki patlamayı önlemek için. KKM’nin olduğu süreçte TCMB bol bol döviz sattı; net dış varlıkları artmadı. Şimdi başka bir uç durumu ele alayım. KKM’den gelen 1 doları anında satsın TCMB. Bu durum Tablo 2’de yer alıyor. Panel ‘a’ Tablo 1 ile aynı. Panel ‘b’de 1 doların satıldığı durum ele alınıyor: Hem dış varlık hem de para tabanı başlangıç durumuna döndü; haydan gelen huya gitti. Üç ay sonra kur 30 liraya çıkınca artık TCMB’nin sadece bankaya yaptığı kur farkı ödemesinden doğan zararı var: Varlık tarafında ‘diğer’ kalemi 1.3125 lira yükseldi. Karşılığında, para tabanı da aynı miktarda yükseldi.

Dövize müdahale olmadığı duruma göre iş bayağı değişti: Döviz cinsi KKM’nin lira cinsi KKM’den bir farkı kalmadı. Doğrudan zarar yazıyor TCMB. Elbette bir de kur farkı ödemesi nedeniyle para tabanındaki artış nedeniyle azalacak repo kazancı söz konusu (o bilançoda yok doğal olarak). Bu, vade biriminden itibaren -ikinci üç ayda- devreye girecek. Yukarıda yaptığım hesaplamadaki kadar faiz gelirinden mahrum kalacak (1.3125*0.0625=0.082 lira).

Kurun artmadığı, azaldığı, daha fazla arttığı, bankanın hesap sahibine ödediği KKM faizinin TCMB’nin politika faizinden daha düşük ya da daha fazla olduğu durumlar da ele alınabilir. Buraya kadar sabreden okuyucu varsa -ki bu kadar bilanço gösteriminden itibaren düşük ihtimal- onu daha fazla sıkmamak gerekir. Yine de bir de döviz kurunun mevduat bankasının hesap sahibine ödediği faizden (%25 yıllık, %6.25 üç aylık) daha az arttığı durumu kısaca ele alayım.

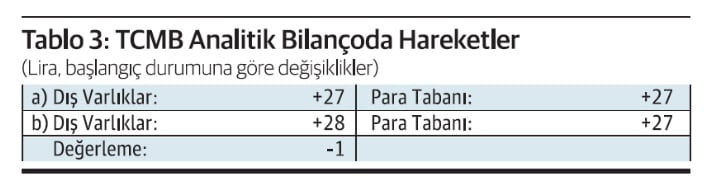

Döviz kuru faizden daha az artıyorsa

Lira cinsinden KKM için TCMB bir ödeme yapmayacak. Analitik bilançoda bir değişiklik olmayacak. Döviz cinsinden KKM için ise analitik bilançoda Tablo 3’te yer alan değişiklikler yaşanacak. Panel ‘a’da gösterildiği gibi ‘dış varlıklar’ 1 dolar karşılığı olan 27 lira kadar artacak. Para tabanı da aynı tutarda yükselecek. Kur üç ay sonra 28 lira olsun. Panel ‘b’de dış varlıklar 28 lira, kur farkından doğan kâr değerleme hesabında -1 lira olarak yazılacak. Para tabanında ek bir değişiklik yok. Bu işlem sonucunda TCMB 1 lira kâr yazacak. Kur artışı (yüzde 3.7), faizden düşük olduğu için mevduat bankasına ve dolayısıyla müşteriye bir ödeme yok. Ama bu öykünün ilk kısmı. Para tabanının 27 lira artması nedeniyle, bankacılık sistemi artık TCMB’den 27 lira daha az borçlanacak. Dolayısıyla, TCMB’nin faiz geliri 27 * 0.0625 = 1.6875 lira azalacak (bilançoda gösterilmiyor). Sonuçta TCMB 0.6875 lira (1.6875 eksi 1 lira) zarar yazmış olacak.

Bu kadar yeter. Sıra da kıssadan hisseler var:

Kıssadan hisseler

✔ KKM’nin en büyük maliyeti enflasyonun sıçramasında oynadığı rol: Rasyonel para politikasına dönüşü geciktiriyor, Türkiye’nin riskini yükseltiyor.

✔ Döviz kuru artışı, mevduat sahibine ödenen faizden yüksek olduğu sürece, lira cinsi KKM, tartışmasız TCMB’ye zarar yazdırıyor. Aksi durumda lira cinsi KKM’nin TCMB’ye bir etkisi olmuyor.

✔ Kur artışı, mevduat sahibine ödenen faizden yüksek olduğu sürece, döviz cinsi KKM’nin, TCMB’ye aktarılan döviz bir çırpıda harcanmadıkça, TCMB’ye ne zarar ne da kâr yazdırdığı belirtilebilir. Ancak, döviz bir çırpıda harcanıyorsa, lira cinsinden KKM’ye benzer bir zarar ortaya çıkıyor. Kur artışı faizden düşük kalıyorsa, döviz cinsi KKM’den TCMB zarar yazıyor.

✔ Dikkate alınması gereken bir de opsiyon primi alınmamasının oluşturduğu gelir kaybı ve vergi muafiyetleri nedeniyle oluşan vergi kayıpları var.

✔ Nedense tartışmalarda yer almayan repo geliri kaybı çok önemli. Bu kayıp olmasa, TCMB Hazine’ye daha fazla kâr payı aktarabilecekti. Aslında bunun iktisatçıların KKM üzerinde yaptıkları tartışmalarda yeteri kadar yer almaması bir hayli ilginç. Sonuçta, para teorisi ve politikası yazınında bir merkez bankasının piyasadan döviz almasının yaratacağı parasal genişlemeyi azaltmak için katlanacağı maliyet, ‘sterilizasyon maliyeti’ olarak ayrıca inceleniyor.

✔ Son olarak da tekrar dikkat: TCMB’nin amacı kâr elde etmek değil, fiyat istikrarını sağlamak. Böyle bakıldığında hem lira cinsinden hem de döviz cinsinden KKM nedeniyle sistemde çok önemli bir parasal genişleme oluyor. Bunun önemli bir enflasyonist etkisi var.

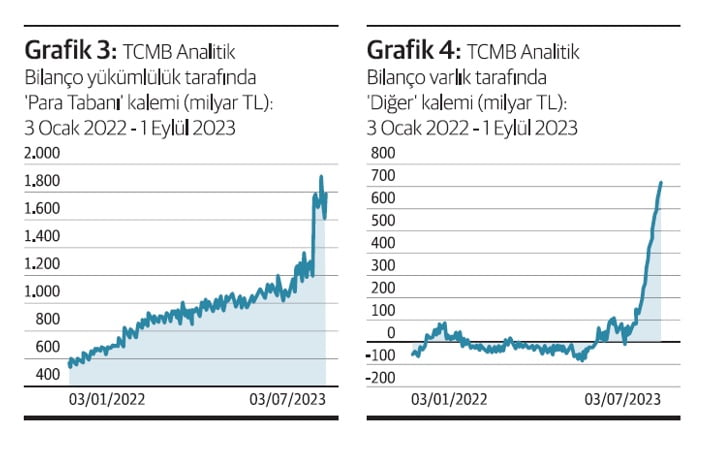

TCMB bilançosuna yansımalar

Oldu olacak bir de TCMB’nin şu andaki analitik bilançosunda yukarıda sözünü ettiğim para tabanının ve ‘diğer’ hesabının KKM devreye girdiğinden itibaren (Ocak 2022 diyelim) hareketlerini iki grafikte göstereyim. Dikkat: Para tabanında artış parasal genişleme, analitik bilançoda varlık tarafındaki diğer kaleminin artı olarak yükselmesi ise TCMB’nin yazdığı zararın artması demek (Grafik 3 ve 4). Seçimden sonra, politika faizinin hem hemen artırılmasında geç kalınması hem de yetersiz miktarda artırılması sonucu oluşan kur sıçraması nedeniyle her iki bilanço kaleminde oluşan keskin yükselişlere dikkat lütfen. KKM’nin nasıl bir bela olduğunu TCMB bilançosundaki bu sevimsiz gelişmeler o kadar güzel sergiliyorlar ki başa söze gerek yok.

———————————–

Kaynak:

https://www.ekonomim.com/kose-yazisi/kur-korumali-mevduatin-maliyeti/706929