Borç tavanı sorunu şu an için Amerikan gündemini meşgul eden bir risk olmasının yanında orta ve uzun vadede Amerika’yı bekleyen başka ekonomik riskler var. Bunların başında Kovid sonrası %9 seviyelerine çıkan enflasyonla mücadele kapsamında FED’in başlattığı faiz artırımlarına bağlı olarak ortaya çıkan resesyon beklentileri geliyor. Oradaki belirsizlik de hem Amerikan hem dünya ekonomisinin yakından takip ettiği bir konu.

*****

Ünay Tamgaç TEZCAN

TOBB Ekonomi ve Teknoloji Üniversitesi İktisat Bölümü Öğretim Üyesi Doç. Dr. Ünay Tamgaç Tezcan “ABD dünyanın en büyük ekonomisi aynı zamanda da dünyanın en borçlu devleti” tespitinde bulunuyor.

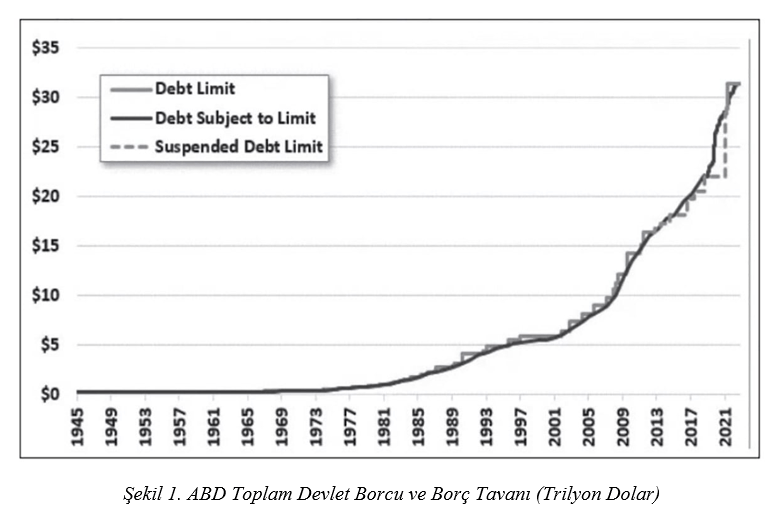

Amerika Birleşik Devletleri 26.5 trilyon dolarlık gayri safi yurt içi hasılası ile dünyanın en büyük ekonomisi. Aynı zamanda da dünyanın en borçlu devleti. Kovid öncesi, 2019 yılı sonunda, 23 trilyon dolar olan devlet borcu 1 yıl sonunda 27.7 trilyona ulaştı. O günden bu yana daha da artarak 31 trilyonu geçti. Amerika’nın borçlarıyla ilgili olarak yakında dönemde bir sorunu var: Borç Tavanı Krizi.

Amerikan hükümeti 19 Ocak’ta teknik olarak 31.381 trilyon dolar olan borç tavanına erişti. Bu tavan erişildikten sonra Hazine daha fazla borçlanamıyor. Hazine’nin başı Janet Yellen borç tavanına erişildiği Ocak ayında kongre üyelerine yazdığı mektupta Amerika’nın temerrütte düşmesini önlemek için hazinenin olağandışı tedbirlere başladığını bildirdi. Bu önlemler devlete ait bazı borç kalemlerini azaltma ve bir miktar muhasebe oyunları ile nakit akşınının devamını ve hazinenin elini rahatlamayı sağlıyor.

Ancak, bu önlemlerin de sonu geldiğinde ABD hazinesi borçlarını ödeyemeyecek duruma gelecek. X- günü diye tabir edilen o günün ne zamana denk geleceği tam bilinmiyor. Yellen mektubunda devreye konan ekstra önlemlerle Haziran’a kadar idare edebileceklerini yazıyordu. Sonrası için borç tavanı artırılmadığı durumundaki risklere karşı kongreyi uyardı. Ekonomistler de X-günü için Haziran başı – Eylül sonu bir tarihi öngörüyor. O gün gelmeden borç tavanı kongrenin kararı ile yükseltilmezse Amerikan hazinesi daha fazla borçlanamayacağı için tarihinde ilk kez temerrütte düşmüş olacak. Haziran ayına yaklaştığımız şu günlerde borç tavanı hala yükseltilmedi ve dolayısıyla Amerika’nın temerrütte düşmesiyle ilgili endişeler artıyor.

DEMOKRATLAR VE CUMHURİYETÇİLER

Borç tavanıyla ilgili sorun, tavanı yükseltecek olan kongredeki Demokratlar ile Cumhuriyetçiler arasında anlaşma sağlanamıyor olması. Cumhuriyetçiler tavanın artırılmasına ancak bazı kamu harcamaların azaltılması (savunma, sağlık ve sosyal sigorta dışındaki harcamaların %22 oranında azaltılması) karşılığında onay vereceklerini belirtmişlerdi. Demokratlar ve Başkan Biden ise borç tavanının koşulsuz artırtılmasını istiyorlar. Dolayısıyla Amerika’daki borç tavanı krizi aslında ekonomik değil, daha çok siyasi bir kriz.

Bundan önce de zaman zaman ABD’de borç tavanı nedeniyle benzer krizler yaşanmış, hazine borçlarını ödeyememe noktasına yaklaştıkça piyasanın endişeleri artmıştı. Zaman zaman süreç kritik notaya gelse de her seferinde uzlaşı ile borç tavanı arttırıldı ve Amerika kurulduğu günden bu yana borçlarını ödeyememe durumuna düşmedi. Çoğu uzman bu sefer de öncekilere benzer şekilde krizin çözüleceğini, aradaki siyasi çekişmenin bir süre devem edeceğini düşünüyor. Ancak bu kez daha çok polarize olmuş kongredeki çekişmeler daha yoğun ve iki taraf da oldukça ısrarlı. Nitekim Haziran ayına günler kala hala uzlaşı sağlanamadı.

NELER OLABİLİR?

Amerika’nın borç tavanını yükseltemeyerek tarihinde ilk kez temerrütte düşmesi gerçekten felaketle sonuçlanabilir. İlk olarak borcunu ödeyemeyen ülke konumuna gelmek ABD’nin kredibilitesi ve gelecekteki tüm borçlanmaları açısından oldukça olumsuz bir durum ve kalıcı etkileri olur. Bunun en iyi örneği Arjantin. ABD güvenli liman ve rezerv para statüsünü de, düşük faizlerle borçlanma avantajını da kaybedecektir.

Devletin ödemelerini yapamayacak olması birçok programın kapanmasına, işten çıkarmalara sebep olacağı için tüm firmalar ve haneler üzerinde de çok büyük etkileri olacak bir iktisadi krize sebep olacaktır. Goldman Sachs borç tavanının aşılması durumunda ekonomik faaliyetlerin onda birinin anında duracağını belirtiyor. Kredi derecelendirme kuruluşu Moody’s raporunda 2008 krizine benzer makroekonomik sonuçlar öngörüyor. ABD’de %4 GSYİH düşüşü, yaklaşık 7 milyon iş kaybı, işsizlik oranının bugünkü %3,5 olan değerinden %8’in üzerine çıkacağı, hisse senetleri fiyatlarının yaklaşık üçte biri düşüş ve hanelerin 10 trilyon servet kaybı yaşayacağını tahmin ediyor. Beyaz Saray da devletin borçlanma faizi artışlarının 10 yıldaki maliyetinin Amerikan ekonomisinin %2,6’sına denk geleceğini öngörüyor. Yüksek faiz maliyeti tüm altyapı, eğitim, sağlık yatırımlarını azaltacağı için büyüme için de önemli bir risk.

ABD’nin dünya ekonomisindeki önemi ve doların finansal piyasalardaki konumu dikkate alındığında böyle bir krizin tüm dünya ekonomileri üzerinde de olumsuz etkileri olacaktır. Kredi akışının duracağı, kurumların ödeme zorluğu yaşayacağı büyük bir finansal kriz yaşanmasına sebep olur.

Kongre’nin uzlaşı sağlayamaması durumdaki olasılıklarla ilgili bazı alternatifler konuşuluyor. Hazine’nin borçların ödenmesi için 1 trilyon dolar değerinde platin akçe çıkarması ve bu akçe karşılığında Amerikan Merkez Bankası FED’e borçlanılması, ayrıcalıklı (premium) bonolar çıkarılması, gibi farklı seçenekler öne sürülüyor. Nobelli Ekonomist Paul Krugman da New York Times’daki makalesinde bu alternatifleri yazıyordu. Ancak merkez bankası güvenilirliğini zedeleyecek bu seçeneklere sıcak bakılmıyor. Merkez bankası başkanı Powell da FED’in yapabileceği bir şey olmadığını yineliyor. Amerikan başkanının, borçların ödenmesiyle ilgili bir anayasa maddesine dayanarak, borç tavanını geçersiz kılması mümkün.

Bu da krizini önlemek için son koz olabilir.

EN KÖTÜ SENARYO

Haziran ayına yaklaşılıp kriz çözülmedikçe piyasalarda belirsizlik ve Amerika’nın ödemeleriyle ilgili riskler artıyor. Amerikan devlet tahlillerine olan güvenin de bir ölçüsü olan 5 yıllık CDS primleri 25 seviyelerinde olduğu Ocak ayından itibaren artış eğilimine girmişti. Nisan ortasından itibaren ise hızla artarak 65’lere ulaştı. Bu rakam %1 temerrüt olasılığına denk geliyor. CDS primleri en son 2008 finansal krizinde 90 seviyelerine ulaşmıştı.

Bu en kötü senaryo tamamen olasılık dışı olamamakla birlikte iktisadi bir krizden çok siyasi bir kriz olan borç tavanı sorununun temerrüt noktasına gelinmeden çözüleceği tahmin ediliyor. Nitekim 16 Mayıs’ta Başkan Biden ve kongre liderleri arasındaki görüşme tarafların anlaşacağı konusunda umut verdi. 17 Mayıs’ta Japonya’ya giden Biden’in da görüşmeler için 7 günlük gezisini kısa keseceği belirtildi.

Demokratların da ortak çözüm ve uzlaşı sağlanması gerektiği konusunda yumuşadığı gözleniyor. Ancak her iki tarafın da çok uzlaşıya yanaşmayacağı konusunda endişeler de devam ediyor.

Borç tavanı sorunu şu an için Amerikan gündemini meşgul eden bir risk olmasının yanında orta ve uzun vadede Amerika’yı bekleyen başka ekonomik riskler var. Bunların başında Kovid sonrası %9 seviyelerine çıkan enflasyonla mücadele kapsamında FED’in başlattığı faiz artırımlarına bağlı olarak ortaya çıkan resesyon beklentileri geliyor. Oradaki belirsizlik de hem Amerikan hem dünya ekonomisinin yakından takip ettiği bir konu.

BORÇ TAVANI

Borç tavanı, ihtiyati ve mantıklı gerekçelere yürürlüğe konmuş bir uygulamanın nasıl sorun üreten ve yarardan çok zarar getiren bir mekanizmaya dönebildiğine de bir örnek. 1917 yılında Başkan Wilson tarafından yürürlüğe konan bu tavanın cari bir değer olarak tanımlamış olması en temel sorun. Enflasyon ve büyüyen ekonomiyle birlikte borçlanma ihtiyacı da artıyor ve bu değer ekonomik büyüme ve fiyatlardaki artışın gerisinde kalarak bir kısıt oluşturuyor.

Bir başka sorun da harcamalar kongre tarafında onaylanıp borçlanma gerçekleştikten sonra borç tavanının devreye girerek bir kısıt oluşturması. Yani borç tavanının harcama ve borçlanmayı önleyici bir etkisi de yok. ABD’de harcamalara ilişkin bütçeyi yapan kurum kongre. Hazine ise milyonlarca dolarlık bu harcamaları yöneten, para girişi ve çıkışında sorumlu kurum. Ancak harcamalar gerçekleşip borç tavanına erişildikten (ya da yaklaşıldıktan) sonra kongrenin tavanı arttırması dışında seçenek kalmıyor ve bugünküne benzer bir borç krizi sorunu baş gösteriyor.

Bundan önce de zaman zaman ABD’de bu borç tavanı nedeniyle bezer krizler yaşanmış ve aynı şekilde ödeyemem noktasına yaklaştıkça piyasanın endişeleri artmıştı. Borç tavanı 20. yüzyılda en az 90 kere, 1960 yılından itibaren ise 78 kere arıtılmış.[1] Yakın geçmişte de Mayıs 2011 ve Aralık 2013’de tavan artırımında benzer krizler yaşanmıştı. Bunlar içinde 2011 özellikle önemli. O yıl da Başkan Obama döneminde kongre, bugünküne benzer tartışmalarla tavanı yükseltmekte geç kalınca kredi derecelendirme kuruluşu S&P Ağustos 2011’de ABD’nin kredi notunu tarihinde ilk kez düşürerek AAA’dan AA+’ ya değiştirmişti. Kongre sonrasında borç ödeyememeye son 2 gün kala tavanı yükseltmişti. Ancak bu gecikmenin sadece o yıl için yaklaşık 1,3 milyar dolar maliyeti olduğu hesaplanıyor. [2]

2013 yılında ise borç tavanı yükseltilene kadar bir süreliğine devlet kurumları ve resmi yerlerde bazı kapanmalar, geçici işten çıkarmalar yaşanmıştı. Her seferinde uzlaşı ile borç tavanı arttırıldı ve Amerika kurulduğu günden bu yana borçlarını ödeyememe durumuna düşmedi.

Borç tavanının işlevsiz olduğu ve bu sorunun tekrarlanmaması için tümden kaldırılması Janet Yellen gibi uzmanlar tarafında dillendiriliyor. Gelişmiş ülkeler içinde ise sadece Danimarka’da olan borç tavanının günümüz ekonomisinde yarar sağlanamayan bir uygulama olduğu görülüyor. Ancak ABD’de mevcut hükümet yapısında borç tavanının kaldırılması oy çokluğu gerektiren siyasi bir karar olduğu için pratikte kabul görmesi de zor.

———————————————-

Kaynak:

https://www.karar.com/gorusler/abd-ekonomisinde-alarm-zilleri-caliyor-1754453