Enflasyon yüksek iken faizlerin de yükselmesi, en azından düşmemesi beklenir. Hele hele enflasyonla mücadele ve fiyat istikrarı gibi hedefler varsa, sıkı para ve maliye politikalarıyla bu hedefin desteklenmesi gerekir. Oysa Türkiye’de, son günlerde olduğu üzere, sık sık beklenenin, olması gerekenin yahut iktisadi aklın ve evrensel iktisat yasalarının öngördüğünün tam tersi yapılabilmektedir. Enflasyon bu kadar yüksek iken siyasi baskıyla faiz indirimlerinin zorlanması enflasyon konusunda beklentileri kötümserleştirmekte, piyasaya güveni sarsmakta, öngörülebilirliği azaltmakta ve yerli paradan kaçışı (dolarizayonu) hızlandırmaktadır. Son günlerde art arda gelen faiz indirimlerinden sonra dolar kurunun ciddi biçimde artması iktisadi mantığa aykırı ve piyasa beklentileriyle uyumlu olmayan kararların kaçınılmaz sonucudur.

*****

Prof.Dr. Mustafa ACAR

Son günlerde piyasalar hareketlendi, dolar kuru aldı başını gitti, sebep-netice tartışmaları yeniden alevlendi. Enflasyon mu faizi doğurur, faiz mi enflasyonu? Sebep hangisi, netice hangisidir? Tavuk-yumurta misali ikisi de birbirinin hem sebebi, hem sonucu olabilir mi? Enflasyonu düşürmek için faizleri yükselterek mi işe başlamalı, yoksa düşürerek mi? Siyasi talimatla faizler ve enflasyon düşürülebilir mi? Düşmüyorsa bunun sebebi yine dış mihraklar mıdır? Bu yazıda bu tür soruların cevapları üzerine fikir jimnastiği yapılmaktadır.

Öncelikle şu noktanın altını önemle çizerek başlayalım: politikacıların, idarecilerin yahut bürokratların pek hoşuna gitmese de, iktisadın da –aynen fizik kanunları gibi- evrensel yasaları vardır. Bunlar şartlar oluştuğunda hükmünü icra eder, biz farkında olsak da, olmasak da; sonuçlar hoşumuza gitse de gitmese de. Nasıl ki yerçekimi kanunu diye bir fizik kanunu vardır; yukarıdan bırakılan her cisim yerçekimi ivmesine bağlı olarak yükseklikle orantılı ve giderek artan bir hızla aşağı düşerse; mesela “ben bu kanunu tanımıyorum” diyen biri yüksekten atlamaya kalkıştığında her saniyede 9.8 metre daha hızlanarak aşağı düşer ve atladığı noktanın yüksekliği ve düştüğü zeminin sertliğine bağlı olarak ölür veya yaralanırsa; aynen bunun gibi, iktisadın evrensel yasalarına aykırı davranmanın da bir bedeli vardır ve yapılan hataların bedeli yüksek enflasyon, yüksek faiz, düşük büyüme ve ekonomik kriz olarak ödenir. Bu anlamda ekonomik krizler esasen bir “fiyat düzeltme hareketi”dir. Söz konusu evrensel iktisat yasaları arasında “beleşçiliğin imkânsızlığı,” “enflasyonun parasallığı” (karşılıksız para basımının enflasyon yaratması), “kıtlaşan nesnelerin fiyatının artması,” “piyasaya müdahalenin öngörülmeyen ve niyetlenilmemiş sonuçları olması” gibi kanunlar bulunmaktadır. Bu yazının asıl konusu faiz-enflasyon sarmalı olduğundan, iktisadın evrensel yasalarını şimdilik bir kenara bırakalım, kısmetse başka bir yazı dizisinde bu yasaları daha detaylı olarak ele alalım.

Türkiye’nin gerek uzun, gerekse yakın dönem tecrübesi bu ülkenin ciddi bir enflasyon ve faiz sorunu olduğuna işaret etmektedir. Türkiye 1970’li yılların başından 2000’li yılların ortalarına kadar %50-%100 arasında gidip gelen kronik-yüksek enflasyonla yaşamış; 2004-2016 arası kısa süren tek haneli rakamlar döneminden sonra son beş yıldır çift haneli rakamlarda yüksek enflasyon yeniden arzı endam etmiştir. Daha kötüsü, son birkaç yıldır enflasyonun giderek daha da tırmanma eğilimi göstermesi, hatta son günlerde piyasa beklentilerine aykırı olarak yapılan faiz indirimlerinden sonra hiperenflasyon tehlikesinde söz edilmeye başlanmasıdır. Resmi rakamlarla TÜFE’ye göre %20 olan enflasyon rakamı piyasalar tarafından hiç de gerçekçi ve inandırıcı bulunmamaktadır. Daha gerçekçi bir rakamın ÜFE’nin işaret ettiği üzere %40-50 arasında bir rakam olduğunu söylemek mümkündür.

Benzer şekilde, Türkiye’nin ciddi bir yüksek faiz sorunu bulunmaktadır. Türkiye istisnalar dışında dünya ortalamalarının üzerinde bir yüksek faiz faturası ödemek zorunda kalan bir ülkedir. Kur’an’ın yasakladığı “riba”nın ne olduğu, bunun Türkçe’ye “faiz” diye çevrilmesinin doğru olup olmadığı, riba ile günümüz finans piyasalarından borçlanmanın yahut parayı ödünç almanın bedelinin tam olarak aynı şey olup olmadığı, iktisat teorisinde bir üretim faktörü olan sermayenin üretimden aldığı pay olarak tanımlanan “interest” (faiz) riba olabilir mi, karşılıksız para basarak enflasyon yaratmanın vakayı âdiyeden olduğu, dolayısıyla paranın alım gücünün sürekli düştüğü bir ortamda enflasyon oranına eşit nominal faizin gerçekten “fazlalık” anlamında “faiz” olup olmadığı, vb. sorular üzerinde düşünülmesi, tartışılması, irdelenmesi gereken önemli sorulardır. Bütün bunları yine bir kenara bırakıp günümüzdeki durumu veri kabul ettiğimizde gördüğümüz manzara, son günlerde yapay olarak düşürülmeye çalışılmasına rağmen uzun dönemde Türkiye’nin yüksek faiz sorunuyla içiçe yaşayan bir ülke olduğudur. Uluslararası piyasalardan borçlanırken gerek resmi ve gerekse özel kurumlar, uluslararası referans faiz oranı olan Londra bankalar-arası borçlanma oranı LIBOR’un birkaç puan üzerinde bir fazla faiz ödemek zorunda kalmaktadırlar. Bunun temel sebebi istikrarsızlık, öngörülemezlik ve ülke riskinin yüksekliğidir.

Bilindiği üzere resmi çevrelerde faiz-enflasyon ilişkisi bağlamında ısrarla “faiz sebeptir, enflasyon netice” görüşü dile getirilmektedir. Oysa faiz-enflasyon ilişkisi bu kadar basit de, faizden enflasyona doğru tek yönlü de olmayan, çok sayıda başka faktörün de rol aldığı, daha karmaşık bir ilişkidir. Bu konuda daha isabetli bir benzetme tavuk-yumurta ilişkisi olabilir. Yani nereden baktığınıza, önceliği neye verdiğinize ve referans noktanıza göre faiz bazen enflasyonun sebebi, bazen sonucu olabilir.

Faizlerin finansman maliyetleri üzerindeki etkisi dikkate alındığında, ‘faiz sebep enflasyon sonuçtur’ görüşü kolayca anlaşılabilir: faizler artınca kredi maliyetleri, dolayısıyla üretim maliyetleri yükselir, maliyet artışları fiyatlara yansıtıldığı oranda da faizler enflasyona yol açar. Ancak mesele burada bitmemektedir. Meseleye bir de enflasyon ve tasarruf sahipleri cenahından bakmak gerekmektedir.

Kredilerin kaynağı tasarruf sahiplerinin tasarruflarıdır. Faiz, yahut –kâr-zarar ortaklığı prensibine göre çalışan özel finans kurumlarının terminolojisinde- ‘kâr payı’ bugünkü tüketimden vazgeçmenin, onu geleceğe ertelemenin, insanların -bugün kendilerinin tadını çıkarabileceği şeylerden- ödünç alanlar lehine fedakârlık etmesinin bedelidir. Yarının ne olacağı belirsizdir, bir yıl sonra kimin ölüp kimin kalacağını Allah’tan başka kimse bilmemektedir. Bugün elimizdeki parayı mal ve hizmetlere harcayıp tadını çıkarmak varken, tasarruf etmekle aslında bunu geleceğe ertelemiş oluyoruz. İnsanoğlu doğası gereği peşin olanı veresiye olana, bugün olanı ‘gelecekte olması umulan’a tercih etmektedir; yani insanoğlunun zaman tercihi bugünden yanadır. Buna rağmen tüketimi geleceğe ertelemenin, bugün başkaları kullanabilsinler diye tasarruf edip ödünç vermenin bir bedeli vardır ki bu da faiz yahut kâr payı denen şeydir. Bu açıdan bakıldığında, enflasyon sıfır değilken, tükettiğimiz bütün mallar ve hizmetlerin fiyatları ortalama olarak yükselirken, altın ve dövizin fiyatı sürekli artarken paranın alım gücü sürekli azalmaktadır. Enflasyonun faizin sebebi haline gelmesi bu noktayla ilgilidir: yüksek enflasyon ortamında tasarruf sahiplerinin alım güçlerini koruma ve tasarrufları için reel getiri elde etme arayışı faizler üzerinde yukarı yönlü baskı yaratır. Dolayısıyla enflasyonun yükselmesi faizlerin de yükselmesine sebep olur. Bu zaviyeden bakılınca faiz bir sebep değil, sonuç olmaktadır. Daha önemlisi enflasyonun da, faizlerin de yükselmesine sebep olan faktörler asla bunlarla sınırlı değildir.

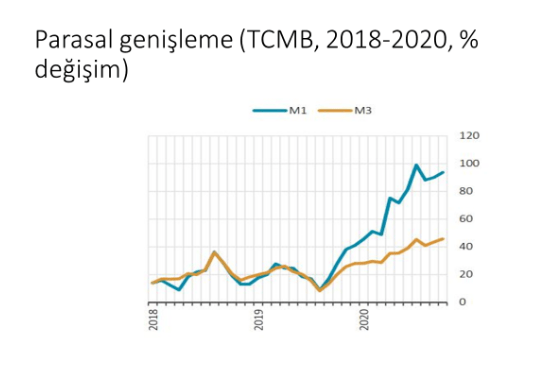

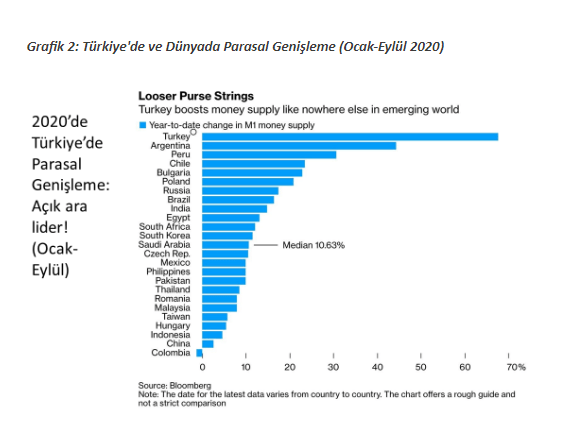

Enflasyonun başlıca üç sebebi vardır: aşırı talep (talep enflasyonu), maliyet artışları (arz enflasyonu), rekabet azlığı (piyasa/fiyat belirleme gücü, yani tekelleşme eğilimi). Bütün bunlardan daha önemlisi, karşılıksız para basıp piyasaya sürmenin, teknik tabiriyle ‘aşırı parasal genişleme’nin kaçınılmaz olarak fiyatları şişireceği, yani enflasyon yaratacağı gerçeğidir. 2020 yılında dünya ortalama olarak %10,6 oranında parasal genişlemeye giderken, Türkiye dar tanımlı paraya (M1) göre %90’ın, geniş tanımlı paraya (M3) göre ise %40’ın üzerinde parasal genişlemeye gitmiştir (Grafik 1 ve 2). TL’nin Dolar karşısında son iki yıldaki değer kaybı %50’nin üzerindedir. Kur artışları üzerinden ithal girdilerin, enerji maliyetlerinin, petrol ve doğalgaz fiyatlarının artması, bunun sonucu olarak üretim maliyetlerinin artması arz enflasyonuna yol açmıştır. Aşırı parasal genişleme aşırı talep üzerinden fiyatları şişirmiş, ev, araba vs. her şeyin fiyatını artırmıştır. Bunlara ilaveten bazı sektörlerde piyasaya sadece bir elin parmak sayısını aşmayacak kadar az sayıda firmanın hâkim olması, yani bazı piyasalardaki tekelleşme ve oligopolleşme eğiliminin olması Türkiye’de enflasyonun azalmayı bırakın, hızlanarak artması için bütün koşulları yaratmıştır.

Enflasyon yüksek iken faizlerin de yükselmesi, en azından düşmemesi beklenir. Hele hele enflasyonla mücadele ve fiyat istikrarı gibi hedefler varsa, sıkı para ve maliye politikalarıyla bu hedefin desteklenmesi gerekir. Oysa Türkiye’de, son günlerde olduğu üzere, sık sık beklenenin, olması gerekenin yahut iktisadi aklın ve evrensel iktisat yasalarının öngördüğünün tam tersi yapılabilmektedir. Enflasyon bu kadar yüksek iken siyasi baskıyla faiz indirimlerinin zorlanması enflasyon konusunda beklentileri kötümserleştirmekte, piyasaya güveni sarsmakta, öngörülebilirliği azaltmakta ve yerli paradan kaçışı (dolarizayonu) hızlandırmaktadır. Son günlerde art arda gelen faiz indirimlerinden sonra dolar kurunun ciddi biçimde artması iktisadi mantığa aykırı ve piyasa beklentileriyle uyumlu olmayan kararların kaçınılmaz sonucudur.

Enflasyon bir yandan dar ve sabit gelirlileri fakirleştirerek gelir dağılımını kötüleştirmekte, bir yandan da fiyat istikrarı ve finansal istikrarı yok ederek belirsizliği artırmakta, öngörülebilirliği ortadan kaldırmakta, riskleri artırmakta, kaynak dağılımında etkinliği bozmakta, yatırım ortamını kötüleştirmekte, ülkenin uzun dönem büyüme performansını olumsuz etkilemektedir. Enflasyonun düşürülmesi için sıkı para ve maliye politikaları uygulanması, karşılıksız para basımıyla ölçüsüz parasal genişlemeye kesinlikle son verilmesi ve piyasa aktörleriyle diyalog ve işbirliği halinde beklentilerin iyileştirilmesi şarttır. Bunun için de olabildiğince öngörülebilirliğin artırılması, hukuk devletinin güçlendirilmesi ve risklerin azaltılması gerekmektedir.

Öte yandan siyasi talimatla faizlerin kalıcı ve sarsıntısız bir şekilde düşürülmesi mümkün değildir. Öyle olsa bu kadar kısa sürede bu kadar çok Merkez Bankası başkanı ve yönetiminin değiştirilmesiyle bu iş çoktan çözülmüş olurdu. Dünyada iki yıl gibi kısa bir süre içinde dört defa Merkez Bankası üst yönetiminin değiştirildiği başka bir ülke yoktur. Yerli paranın itibarı ve fiyat istikrarında başarı büyük ölçüde Merkez Bankasının itibarı ve bağımsızlığına bağlıdır. Bu çerçevede iktisadın evrensel yasalarına müracaat edecek olursak, faizlerin düşürülmesi için yapılması gerekenler şunlardır: siyasi ve ekonomik istikrarın sağlanması; enflasyonun düşürülmesi; iç ve dış yatırımcılara ve tasarruf sahiplerine güven verilmesi; dış ilişkilerin iyileştirilmesi; siyasi gerilimin düşürülmesi; yatırım ortamının iyileştirilmesi ve Türkiye’ye daha çok dış kaynağın çekilmesi; bunun için de hukuk devletinin güçlendirilmesi, her türlü keyfiliğin önlenmesi, öngörülebilirliğin artırılıp belirsizliğin ve risklerin azaltılması. Faizler düştüğü halde yatırımcıdan beklenen, -siyasi otoritenin “bu yatırımcıyı da anlamıyorum” şeklinde serzenişine sebep olan- yeni yatırım hamlesinin bir türlü gelmemesinin sebebi budur: faizlerin tek başına ve öteki makro göstergelerle uyumsuz biçimde düşürülmesi yatırımların canlanması için yeterli değildir. Asıl önemli olan istikrar, öngörülebilirlik, ehliyet ve liyakate dayalı yönetim, keyfiliklerin önlenmesi, risklerin azaltılması ve yatırım ortamının iyileştirilmesidir.

Grafik 1: 2018-2020 Döneminde Türkiye’de Parasal Genişleme

Grafik 2: Türkiye’de ve Dünyada Parasal Genişleme (Ocak-Eylül 2020)

——————————————————-

Kaynak:

https://fikircografyasi.com/makale/enflasyon-faiz-sebep-netice-vesaire-vesaire