Katılım bankacılığını geleneksel bankacılıktan ayıran esas, verilen ödemenin bir “kâr payı” olması bu nedenle yapılacak ödemenin bir garantisi olmaması yani risk alınmasıdır. Öte yandan eldeki sermayenin doğru değerlendirilmesi durumunda ve olağanüstü bir kriz durumu söz konusu olmadığı sürece katılım bankaları da pozitif bir kar ödemesini hemen hemen garantileyebilmektedir. Keza Türkiye’deki uygulamaları incelediğimizde katılım bankalarının kar ödemeleri inip çıkış gösterse de nette zarar etmediklerini ve tasarruf sahibine zarar paylaştırmadıklarını gözlemliyoruz. Zaten aynı pastadan pay alan ticari bankacılık ile katılım bankacılığının kar oranlarının birbirine yakın olması da beklenen bir gerçektir.

*****

Prof.Dr. Selva DEMİRALP[1]

Finansal piyasalar, borç verenle borç alanı bir araya getirerek tasarrufların ekonomiye kanalize edilmesini sağlar. Tasarruflar üretime imkân tanır, üretim daha çok gelir ve dolayısı ile daha çok tasarruf imkânı sağlar. Bu şekilde sermayenin sistem içinde dönüşü sağlanır. Bu mekanizmanın çarklarının dönmesine imkân veren güç ise tasarruf sahibine yapılan ödemedir. Modern finansal sistemlerde tasarruf sahibi, verdiği borç karşılığında bir faiz ödemesi alır, yani borçlanma faiz ile mümkün olur. Tasarruf sahibi açısından faiz, tüketimini ertelemenin bedelidir. Nedir bu bedel? Diyelim ki elinizde 100 bin TL var. Bu para ile bir araba satın alıp taşımacılık işine girmek veya bankaya yatırmak arasında bir tercih yapmak istiyorsunuz. Eğer paranızı bir seneliğine bankaya yatırmaya karar verirseniz, bu süre zarfında taşımacılık işinden elde edebileceğiniz getiriyi yaklaşık olarak hesaplayıp bunun çok da altına düşmeyecek garantili bir getiriyi faiz olarak talep edersiniz.

Getirinin iki boyutu

Bankadan talep edilen getirinin iyi boyutu vardır. Birinci boyut enflasyondur. Senelik enflasyonun yüzde 10 olduğunu ve araba fiyatlarının da enflasyon kadar arttığını varsayalım. O zaman bir sene sonra en az 110 bin TL ödenmesi gerekir ki paranızın satın alma gücü sabit kalsın. İkinci boyut ise taşımacılık işinden elde edeceğinizi düşündüğünüz net kara oranlı olan ve enflasyon oranının üzerine eklenen reel faizdir. Bir sene sonra size yapılacak ödemede hem araba satın almanıza imkân sağlayacak bir enflasyon ödemesi, hem de enflasyona ilave olarak bu bir yıllık sürede kaçırdığınız kazancı göz önünde bulunduracak bir reel ödeme gerekir. Bu iki parçanın toplamı bankanın size verdiği “nominal” faizdir. Eğer bankanın teklif ettiği faiz, tahmini alternatif kazancınızın çok altında kalırsa o zaman paranızı bankaya yatırmak yerine arabayı satın almanız daha mantıklı olur. Bu şartlar altında insanlar tasarruf etmek yerine tüketmeyi tercih ederler. Son aylarda mevduat faizlerinin enflasyonun altına düşmesi ile insanların TL mevduattan kaçıp tüketime ya da tasarruflarının alım gücünü koruyabileceklerine inandıkları altın ve döviz gibi alternatiflere yönelmelerinin temel sebebi bu. Bu durum sistematik bir hale gelir, altın ve döviz mevduattan elde edilecek reel getiri de kaybolursa tasarrufları bankalara yönlendirmek için yeterli motivasyon kalmayacağından finansal piyasalar tıkanma noktasına gelir, daha büyük risk ve kırılganlıklar oluşur.

Katılım bankacılığı

Yukarıda tanımlanan faiz, tasarrufların yastık altında kalmasını engelleyecek ve bu şekilde kredi akışını sağlayarak ekonomik büyümeyi sağlayacak mekanizmanın başlangıç noktasıdır. Paranın kullanma maliyetidir.

Yukarıdaki örnekten devam edecek olursak, diyelim ki bankaya borç olarak 100 bin TL para vermek yerine 0 km bir araba satın aldınız ve bunu bir kuruma borç olarak verdiniz. Gelecek sene de anlaşmanız gereği 0 km arabayı geri aldınız. Böyle bir işlem İslami prensiplere aykırı değildir. Hatta diyelim ki arabayı verdiğiniz kurum bir sene boyunca bir taşımacılık işi yaptı ve bu işten elde ettiği kardan da size pay verdi. Bu da İslami prensiplere aykırı değildir. Zaten katılım bankacılığı da bu prensip üzerine kurulmuştur.

Bu noktada, katılım bankası ya da geleneksel banka arasındaki tercih şu şekilde düşünülebilir: 100 bin TL’yi bankaya yatırırsam banka diyelim ki yüzde 12’lik bir faiz ödemesini garanti ediyor. Buna karşılık bir katılım bankasına yatırırsam karlılık durumuna göre yüzde 12’nin üzerinde de kazanabilirim altında da kazanabilirim.

Kâr payı nasıl işliyor?

Katılım bankacılığını geleneksel bankacılıktan ayıran esas, verilen ödemenin bir “kâr payı” olması bu nedenle yapılacak ödemenin bir garantisi olmaması yani risk alınmasıdır. Öte yandan eldeki sermayenin doğru değerlendirilmesi durumunda ve olağanüstü bir kriz durumu söz konusu olmadığı sürece katılım bankaları da pozitif bir kar ödemesini hemen hemen garantileyebilmektedir. Keza Türkiye’deki uygulamaları incelediğimizde katılım bankalarının kar ödemeleri inip çıkış gösterse de nette zarar etmediklerini ve tasarruf sahibine zarar paylaştırmadıklarını gözlemliyoruz. Zaten aynı pastadan pay alan ticari bankacılık ile katılım bankacılığının kar oranlarının birbirine yakın olması da beklenen bir gerçektir.

Işık Üniversitesi’nden Seda Demiralp ile yapmış olduğumuz bir çalışmada, ticari bankaların ödedikleri ortalama faiz oranı ile katılım bankalarının ödedikleri kar payını karşılaştırdığımızda iki alternatif getirinin benzer bir trend izlediğini ve kâr payının yaklaşık iki aylık gecikme ile faiz oranını takip ettiğini tespit ettik. Literatür genelinde de bu temel bulgunun doğrulandığını görüyoruz. (*)

Katılım bankası varlığını sürdürmek için…

Tasarruf sahibi açısından, ticari bankalar ve katılım bankaları iki alternatif yatırımı temsil ediyor. Elde ettiğimiz sonuçlar, bu iki bankada tutulan mevduatların faize olan hassasiyetlerinde istatistiksel olarak anlamlı bir fark belgelemiyor. Katılım bankalarının sundukları kâr payının ticari banka faizlerinin bir parça altında kalması, bu tür bir yatırım aracının dini tercihlerle şekillenmesinden dolayı iktisadi açıdan anlaşılabilir. Bununla beraber eğer kâr payı ve faiz arasındaki fark artarsa o zaman muhafazakâr tasarruf sahiplerinin de rasyonel bir davranış sergileyip altın, döviz ya da gayrimenkul gibi alternatifleri tercih ettiklerini görüyoruz. Dolayısı ile katılım bankalarını varlıklarını sürdürebilmeleri için zaten ticari bankalardan çok farklı getiriler sunabilmeleri de mümkün değil.

Bu açıdan değerlendirdiğimizde, modern finans sistemindeki faiz kavramı ile kar payı kavramının birbirleri ile son derece iç içe olduklarını görüyoruz. Global finansal piyasalarda İslami finansın payı yüzde 1 civarında. Türkiye’de bu pay yüzde 5’e yakın. Dünyadaki Müslüman nüfusun artması ile birlikte bu payın da zaman içerisinde artması beklenebilir. Ancak payı artsa da bu durum borç veren ve borç alanı bir araya getiren finansal sistemde radikal bir değişiklik yaratmayacaktır. Çünkü finansal piyasalardaki temel prensip değişmez: “Bedelsiz” bir şekilde borç alabilmek mümkün değildir ve bu bedelin adı faiz de olsa kar payı da olsa her iki tür maliyet de genel olarak beraber hareket etmektedir.

Borçlanma maliyeti nasıl düşer?

Bedelsiz bir şekilde borçlanabilmek mümkün olmasa da bu bedeli azaltabilmek mümkündür. Borçlanma maliyetinin iki temel belirleyicisi enflasyon ve risk primidir. Borçlanma maliyetini sağlıklı ve sürdürülebilir bir şekilde düşürebilmek için fiyat istikrarı gereklidir. Fiyat istikrarı sağlandığında, uygulanan politikalara güvenin artması ve risk priminin azalması yoluyla da borçlanma maliyetleri ilave bir düşüş gösterecektir.

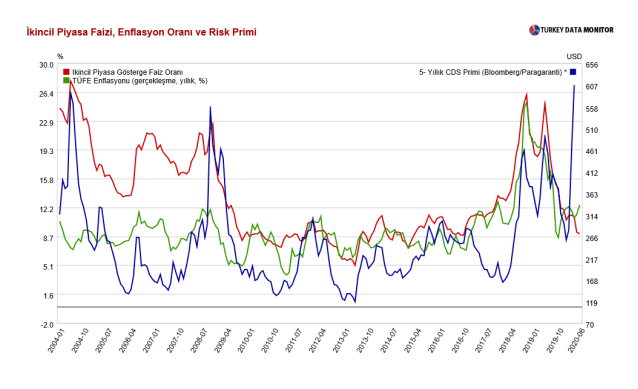

Şekilde düşük enflasyon dönemlerinde (yeşil çizgi) piyasa faizlerinin de düştüğü (kırmızı çizgi) görülüyor. Bu durum, yukarıda izah edilen “borçlanma bedeli” kavramı ile tutarlıdır. Ayrıca enflasyonun düştüğü zamanlar genellikle risk priminin de (mavi çizgi) azaldığı dönemlere tekabül etmektedir. Batıdaki ekonomilerin düşük faize sahip olmalarının en önemli sebebi budur.

Enflasyon düşmeden borçlanma maliyetini düşürmeye çalışmak yarattığı dengesizlikler sebebi ile sürüdülebilir değildir. Son dönemde tekrar artışa geçen enflasyon oranı ve TCMB’nin kötü bir iletişimle devam ettirdiği miktarsal genişleme (QE) politikalarının yarattığı enflasyonist riskleri bu açıdan değerlendirdiğimizde, düşük maliyetle borçlanma ortamının maalesef sürdürülebilir olmadığını gözlemliyoruz.

***

(*) Korkut, C. ve Özgur, Ö. (2017). Is there a link between profit share rate of participation banks and Interest rate? The case of Turkey, MPRA Paper no: 81642

Çevik, S., ve Charap, J. (2011). The behavior of conventional and Islamic bank deposit returns in Malaysia and Turkey. IMF Working Papers, 1-23.

Ergeç, E. H., ve Arslan, B. G. (2013). Impact of interest rates on Islamic and conventional banks: the case of Turkey. Applied Economics, 45(17), 2381-2388.

Saraç F.ve Zeren M. (2015) The dependency of Islamic bank rates to conventional bank interest rates: Further evidence from Turkey, Applied Economics , 47 (7), 669-679.

————————————————

Kaynak: